- 金融风控解决方案

- 农业场景小微信贷解决方案

- 园区解决方案

- 安全应用平台解决方案

- 一站式支付解决方案

金融风控解决方案

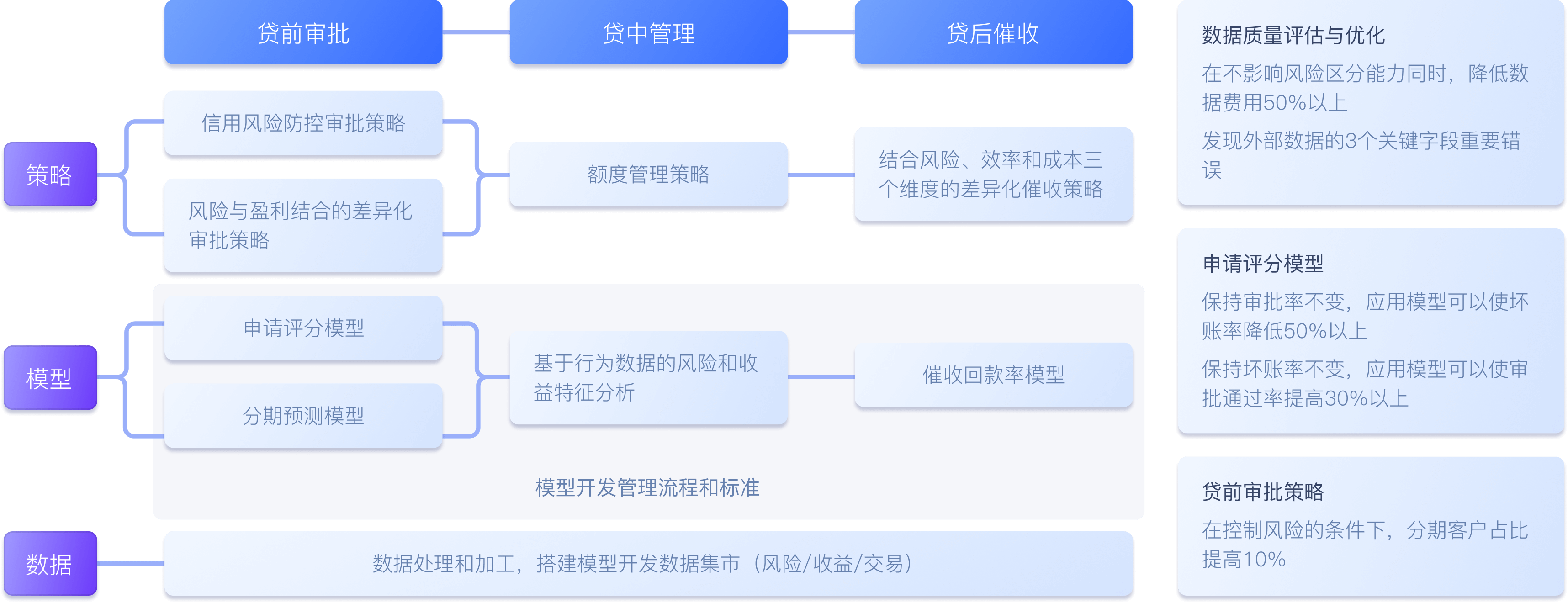

天创信用针对金融机构全渠道业务场景制定完善、成熟的风控解决方案,包括:咨询建模、数据服务、系统平台三位一体的产品和服务。根据不同的业务特点构建全流程、多场景的风控策略和模型,进行统一防控。助力于贷前审批、贷中管理、贷后催收全流程服务。

典型案例:某银行网络贷款风控体系建设

项目背景

项目背景

由于业务发展需要,该银行网络贷款业务积累了一定量的客户数据,迫切需要利用数据建立量化风控能力,以优化原有的专家风控规则和策略。

项目目标

项目目标

建立基于数据驱动模型的消费信贷业务风险管理体系,提高风险控制能力,降低风险成本、以应对未来的业务增长。

项目实施内容与成果

项目实施内容与成果

客户案例

农业场景小微贷解决方案

天创信用为合作金融机构提供基于农业场景的小微信贷业务解决方案,主要包括对接信贷产品与农业小微资产、提供场景风控、帮助进行产品的营销推广以及保障业务过程中的合规性

合作场景

北京农信互联科技集团有限公司:是一家农业互联网高科技企业,以“用互联网改变农业”为使命,致力于创建最具影响力的农业数智生态平台,推动中国农业数字化转型升级。

2018年9月,农信互联以增资前70亿元的整体估值完成B轮融资,成为农业互联网领域的独角兽企业。

方案描述

园区解决方案

天创信用为企业和金融机构搭建融资供需平台和线上对接平台,实现在企业招商、入驻、政务服务、监管的全周期的可视化管理。在企业融资贷款过程中提供融资申请、信用评估、产品匹配、风险控制和定制金融全流程的支撑服务。

客户案例:长沙高新区-信用麓谷

园区介绍

园区介绍

长沙国家高新技术产业开发区(长沙高新区)创建于1988年,1991年经国务院批准为首批国家级高新技术产业开发区。经过多年发展,长沙高新区经济社会发展取得显著成绩,综合经济实力在全国115个国家级高新区中排名第15位,综合创新能力名列第10位,在中部11个国家级高新区中综合经济实力名列第2位,连续7次被评为全国先进高新区。目前长沙高新科技园入驻企业总数达1万4千多家,其中70%为中小企业。

项目背景

项目背景

长沙高新区为有效解决园区企业融资难,融资少等问题,于2015年启动园区征信的整体建设工作,并委托天创信用为园区定制基于征信的大数据服务整体解决方案。

项目效果

项目效果

2016年09月正式启动信用麓谷平台建设,2017年06月在全区进行推广并试运行。信用麓谷平台的建设,改善了园区金融服务环境和优化创业环境,解决了中小企业融资难、融资贵、渠道少、效率低,以及园区在政务服务过程缺少数据参考与分析抓手等问题,实现了诚信园区,建立了信用麓谷品牌。

安全应用平台解决方案

基于安全求交、隐私计算、人工智能、流式计算等前沿技术搭建多源数据开放应用底座,打通政府部门及不同企业之间的信息壁垒,实现数据在“可用不可见”前提下价值的流通。为传统产业升级、智慧城市建设、政府新型治理等各领域的数字化发展赋能。

一站式支付解决方案

天创信用与易宝支付深度合作,双方优势相融强强联合,联手打造征信加支付的一站式解决方案。通过为行业参与主体提供实时代扣、批量代扣、实时代付、实时分账等产品服务,有效连接开户、放款、还款等各个环节,快速构建场景方和资金方的便捷通道,实现信息流、资金流的安全可控。

解决方案

-

打通开户、放款、还款、分账所有环节,提供一体化方案

-

覆盖国内主流银行、支持对公和对私账户

-

代付7X24小时快速到账,无限额

-

提供稳定的支付渠道,单笔最大100W

-

根据客户需求提供实时扣款,批量扣款等多种产品

-

深入辅助精准消费场景,灵活制定个性化解决方案

-

网银支付覆盖面广泛,多重安全保障

网银支付覆盖面广泛,多重安全保障 -

认证支付银行通道覆盖全面,额度高终端应用广泛,选择多样

认证支付银行通道覆盖全面,额度高终端应用广泛,选择多样 -

代收银行通道覆盖全面,额度高API接口交互,无需跳转页面

代收银行通道覆盖全面,额度高API接口交互,无需跳转页面 -

快捷支付无需开通网银,支付便捷银行鉴权,安全支付

快捷支付无需开通网银,支付便捷银行鉴权,安全支付